Según un estudio de Citigroup, la rentabilidad media anual de las obras de arte entre 1985 y 2018 ha sido del 5.3 por ciento. Se trata de un retorno inferior al 9.8% alcanzado esos mismos años por las bolsas en mercados desarrollados, y también está por debajo del 6.5% de la renta fija.

Desde hace muchos años, comprar obras de arte es una de las fórmulas preferidas de inversión de los multimillonarios. No sólo por las posibilidades de ganar dinero con ellas si se revalorizan, sino también por el prestigio y placer visual que da colgar cuadros en las paredes de una casa. Otra razón, quizá en tiempos más convulsos, es la facilidad de transportar o esconder los lienzos si la cosa se complica, frente a otros activos que pueden ser más vulnerables a una confiscación.

Sin que ahora exista, al menos aparentemente, este último riesgo en los países occidentales, un nuevo informe del área de banca privada de Citigroup trata de estimular la inversión en arte, apelando sólo a sus beneficios económicos.

Según este estudio, la rentabilidad media anual de las obras de arte entre 1985 y 2018 ha sido del 5.3 por ciento. Se trata de un retorno inferior al 9.8% alcanzado esos mismos años por las bolsas en mercados desarrollados, y también está por debajo del 6.5% de la renta fija. Sí supera a las materias primas, que registran un 3% de ganancia anual.

A simple vista, por tanto, no parece una inversión demasiado interesante, especialmente si a esa modesta rentabilidad se suma la falta de liquidez de los cuadros, difíciles de vender en un plazo corto de tiempo. Otros activos poco líquidos, como los inmuebles o las participaciones en fondos de capital riesgo, compensan ese factor con un elevado beneficio anual en las últimas décadas, en algunos casos superior al 10 por ciento.

Pero Steven Wieting y Dominic Picarda, directivos en Citi Private Bank, señalan que la gran virtud del arte en las carteras de los inversores es la diversificación que ofrece. Su evolución no está ligada a la de la bolsa, bonos u otros activos, dando más estabilidad a esos portfolios al ir contracorriente y tener menos volatilidad. “Es parecido al oro, aunque éste se ha revalorizado algo más desde 2015”, indica el informe.

De cara a los próximos años, el banco americano señala que “la posibilidad de nuevas medidas de estímulo por los bancos centrales puede mantener los tipos reales de interés bajos. Antes o después, es posible que los precios del arte empiecen a reflejar más esta situación”. Al no dar dividendos ni intereses, el coste de oportunidad de poseer cuadros baja cuando los tipos de la deuda son negativos o las cotizadas están en valoraciones muy altas, como ahora.

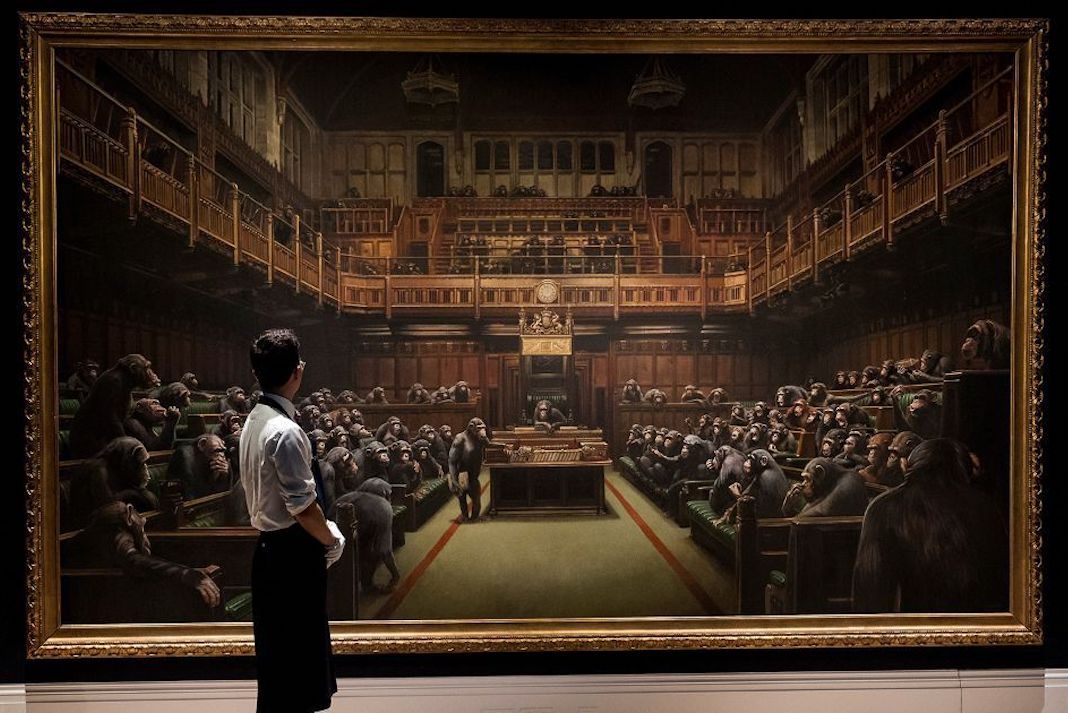

“Devolved Parliament” (2019) de Banksy. Foto: Reuters

Dentro del mundo del arte, sale mejor apostar por arte contemporáneo. Su rentabilidad anual desde 1985 ha ascendido al 7.5%, mientras que los cuadros impresionistas solo ofrecieron un beneficio del 5 por ciento. Prueba del interés de los inversores y coleccionistas por algunos pintores actuales fue la subasta en octubre en la que el cuadro Devolved Parliament, de Banksy, (un lienzo con una Cámara de los Comunes llena de chimpancés discutiendo) se vendió por más de 12 millones de dólares (unos 11 millones de euros). Símbolo de los tiempos políticos y económicos del momento.